市场巅峰期的惊险赌局

艺术品拍卖担保最早出现于上世纪50年代,但直到西方艺术市场(尤其是艺术品拍卖)蓬勃发展、日本买家大规模入场的80年代末才首次得到广泛使用。与传统拍卖不同的是,在担保拍卖中,拍卖行会与委托方协商一个担保价。若拍品最终未成交或低于担保价成交,拍卖行都将向委托方支付担保价所设定的金额,而拍品则将被记为拍卖行的库存,在拍卖会结束后折价出售;如果拍品高于担保价成交,委托方则需要在常规的卖方佣金之外,为成交价高出担保价的部分额外向拍卖行支付一笔超额抽成,这一抽成比例也是在拍卖前由双方协商决定的。这一手法,将委托方在传统拍卖中所承担的风险转移给了拍卖行,但也帮助拍卖行赢得了原本较难征集到的重要作品。

在拍卖担保大行其道的1989~1990年,苏富比和佳士得两家公司经由担保的形式拍出的作品共计达到三亿多美元,其中包括梵高、塞尚、毕加索等大师的名作。作为参照,1990年,两家拍卖行在全球范围内的利润总额仅为1.7亿美元。如此比较来看,担保拍卖的成败对拍卖行的风险之高不言而喻。因此,拍卖公司并不会轻易打出担保这张牌,而是将其作为在激烈竞争中为争取重要作品而不得不采用的最终手段之一。

1989年10月,苏富比正是通过担保争取到了收藏家、金宝汤公司前董事长John Dorrance价值1.3亿美元的个人旧藏拍卖权。为了在时间上超越竞争对手佳士得,苏富比在Dorrance去世仅9天后,便迅速组织了24人的专家团队专程登门拜访,当时的行业竞争之激烈可见一斑。这场拍卖会在当年创下了纪录,勘称总价值最高的个人收藏拍卖。苏富比也因此名利双收。然而短短一年后的1990年11月,苏富比的另一场个人收藏拍卖会——汽车业大亨Henry Ford之孙、苏富比前副总裁Henry Ford二世旧藏拍卖中,有超过三分之一的拍品流拍。苏富比也由于这场拍卖的担保损失了500万美元。一前一后两场拍卖会,在时间点上恰好对应了日本泡沫经济时期由日本买家推动的艺术市场高峰与紧随而来的崩盘。

或许正是由于拍卖担保与行业竞争的激烈程度有着紧密的联系,大金额的拍卖担保案例也往往出现在每一轮艺术市场高峰时期。比如2001年菲利普斯推出的Smooke夫妇收藏专场,以1.8亿美元的巨额担保创下了历史新高。然而拍卖会最终只收获了8600万美元,其中的差价只能由拍卖公司自掏腰包。菲利普斯当时的老板、奢侈品教父Bernard Arnault在艺术市场进入这一轮高潮的1999年买下了这家世界排名第三的拍卖行。此后便频繁使用拍卖担保,借此与竞争对手苏富比和佳士得争夺客户。然而这一策略实行仅三年,公司便欠下高达4亿美元的债务,Arnault不得不于2002年初将公司转让他人。不到两个月后,美国股市危机便将艺术市场带入低谷。

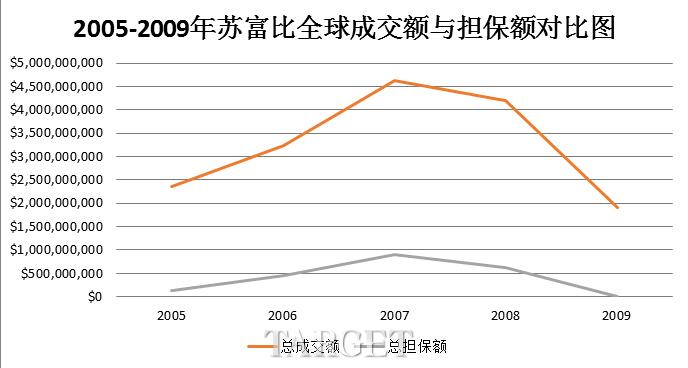

在其后一轮市场高峰的2005~2007年,苏富比为了应对迅速加剧的行业竞争,大幅提高了拍卖担保总额。从2005年的1.3亿美元调整至2006年的4.5亿,再到2007年达到9.02亿美元的巅峰。2008年秋季,次贷危机波及艺术品市场,苏富比在担保这一项上损失达6020万美元,而其全年的经营净收入仅为2826万美元。受此重创,苏富比从2009年开始几乎停止了拍卖担保业务,并且从此调整了战略,很少再直接提供拍卖担保,而更倾向于通过第三方担保来转嫁风险。

数据来源:苏富比2009年年报,15,24页

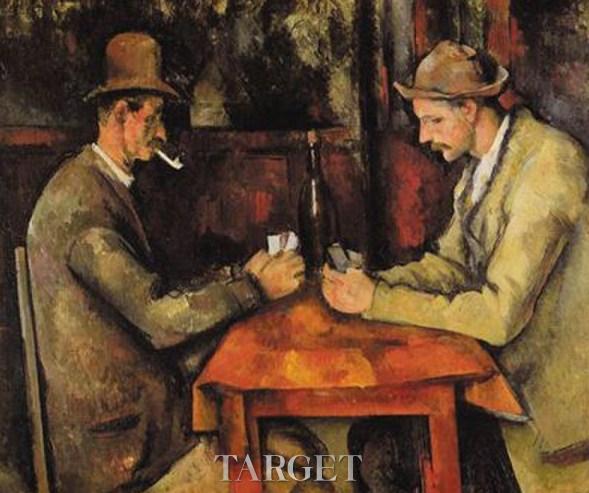

塞尚的画作《玩牌者》(2012年以2.5亿美元私人交易卖出)

利益共同体的数字游戏

第三方担保的加入,就让游戏变得更有意思了。与以往的担保不同的是,在与委托方签订担保协议之前,拍卖行会另行与一位潜在买方签订关联协议,设定另一个担保金额。若拍卖会现场竞拍金额低于担保金额,则拍品将以担保金额成交,由第三方担保人支付担保额外加常规的佣金;若拍品高于担保金额成交,则第三方担保人将分得部分拍卖行所得的佣金,以及部分拍卖行从委托方处分得的超额抽成。

简单来说,通过这种第三方担保,委托方依然得以转嫁风险,并利用拍卖行之间的竞争,争取到最高的预期收益;拍卖行虽然与第三方担保人分享了可能的利润,但也大幅度降低了拍品流拍造成高额损失的风险,从而得以以较低的预期成本,维持其在征集重要拍品时的竞争优势,并收获随之而来的宣传效应;从艺术市场整体来看,这种双重担保更是举重若轻地营造了拍卖季节佳作云集、高价频出的繁荣景象,在金融大环境不利的情况下,这一信号显得尤为重要。

那么对于承担风险的第三方担保人而言,参与这笔交易的动机何来呢?第三方担保最早出现在公众视线是1999年苏富比拍出的一幅毕加索的重要作品《花园中的女人坐像》。当时这幅作品的第三方担保人据猜测为美国赌王兼收藏家Stephen A. Wynn。自2008年起,第三方担保受到广泛使用,苏富比和佳士得也先后开始在拍卖图录中使用特殊的标记区分由拍卖公司自行担保和由第三方担保的拍品。据《经济学人》透露,提供第三方担保的通常为对某位艺术家的行情了如指掌又资金充裕的画商,以及大致三十多位全球顶尖的收藏家,如战后当代艺术的重要推手画商Bob Mnuchin,藏有价值10亿美元的毕加索作品及大量现代及印象派绘画的黎巴嫩籍亿万富翁David Nahmad,将总财富近十分之一投资于艺术品的美国基金经理人Steve Cohen,以及久居全球艺术买家榜首的卡塔尔皇室。

从名单中不难看出,这些最终成为第三方担保人的画商或藏家,通常也是拥有大规模收藏,是与艺术品市场的起落休戚相关的利益共同体。无论他们是否为某件拍品担保,他们本身所拥有的庞大收藏,已经决定了他们在每一场拍卖会的成败中所承担的风险。在这一前提下,如果成为第三方担保能够带来些许额外的优惠,那么何乐而不为呢?

如前所述,若第三方担保的拍品高于担保金额成交,第三方担保人将可分得部分拍卖行所得的佣金及超额抽成。但如果第三方担保人本人参与拍卖,并以高于担保金额的价格在竞拍中胜出,那么按照部分拍卖行的规定,担保人依然能够按照协议获得佣金抽成及超额抽成。在单幅作品成交价可达数千万至上亿美元的行情下,担保人以这种形式变相获得的折扣已经相当可观了。

在这种委托人、拍卖行、担保人三方受益的安排下,拍卖担保在当下这一轮市场高峰期所扮演的角色似乎更为显著。从现有的苏富比年报数据来看,在上一轮高峰期的2007年,拍卖行全球总担保额仅占总成交额的19%。而今年纽约秋季拍卖中,三大拍卖行的总担保额所占总成交额比例高达43%。虽然这两个数字并不能直接做比较,但也为人们参考和思索提供了印子,做出了导向。

塞尚的画作《玩牌者》(2012年以2.5亿美元私人交易卖出)

谁在制造繁荣?

2015年的11月是纽约一年一度的秋季艺术品拍卖季。短短两周内,共有价值23亿美元的印象派及现当代艺术品通过苏富比、佳士得、菲利普斯三大拍卖行易手。名家珍藏、天价纪录频频刺激着舆论的兴奋点。而事实上,在这张23亿美元的成绩单背后,有10亿美元早已在拍卖开始前通过担保的形式落实了交易,而受到担保护航的作品也大多是后来创造高价的重点拍品。

这一道在传统拍卖程序之外增加的金融屏障,在西方已广泛使用了二十多年,而在中国尚未为人所熟知。与拍卖场公平、公开的形象相反,拍卖担保的具体金额和条款往往秘不示人。它隐藏在拍卖场的衣香鬓影和数字游戏之后,除了图录一角不起眼的标记外,几乎不曾落下痕迹,却与那些创造新闻的高价拍品乃至艺术市场的起落有着千丝万缕的联系。今天我们就来谈一谈这个神秘而有趣的拍场秘密武器。

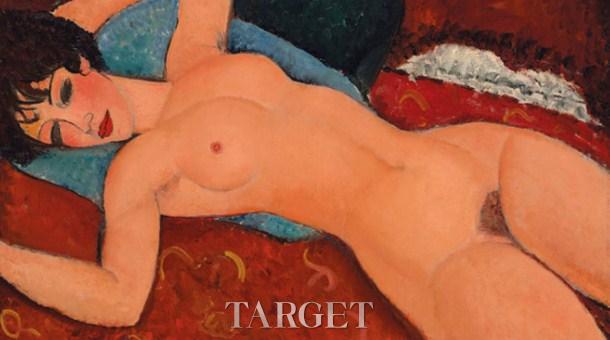

2015年纽约佳士得,刘益谦通过电话竞拍以1.7亿美元的天价成交。莫迪利亚尼二十世纪现实主义派代表画家之一,《侧卧的裸女》是莫迪利亚尼于1917至1918年的作品,亦是他的代表作之一。

本文版权为瀚彰传媒所有,未经许可,禁止下载使用、复制或建立镜像、链接。